عند التفكير فى البدء فى المتاجرة فى سوق تداول العملات الفوركس سيكون عليك تعلم كيفية تحليل أداء السوق من أجل التوصل الى أفضل مستويات للتداول سواء بيعا او شراء والتحليل يكون أقتصاديا أو فنيا. والان نحن نتكلم عن النوع الثانى التحليل الفنى والذى يكون بواسطة المؤشرات الفنية وهى كثيرة جدا ولكن منها ما هو أفضل وبسيط ويعتمد عليها المتاجرين ذوى الخبرة أو من هو مبتدأ على حد سواء. وحديثنا الان عن مؤشر الماكد (MACD) الاكثر شعبية لدى الجميع.

MACD هو أختصار Moving Average Convergence Divergence.

تحرك التقارب المتوسط الماكد هو أحد أدوات المؤشرات الفنية المفيدة. والمفهوم الكامن وراء الماكد هو أنه يقيس ويحسب التباعد بين المتوسطات المتحركة الأبطأ والأسرع (EMA). ويتم أستخراج الفرق المتحصل عليه ويتناقص مع المتوسط المتحرك. وإذا كان المتوسط البطىء الحالي أقل من المتوسط المتحرك، فسيتم تأكيد الاتجاه الهبوطي.

و مؤشر الماكد للتحليل الفني أنشأه ابيل جيرالد في أواخر 1970. ويتم استخدامه لرصد التغيرات في قوة، توجه، وزخم ومدة الاتجاه في سعر السهم.

لماذا يعد مؤشر الماكد من أفضل المؤشرات الفنية؟

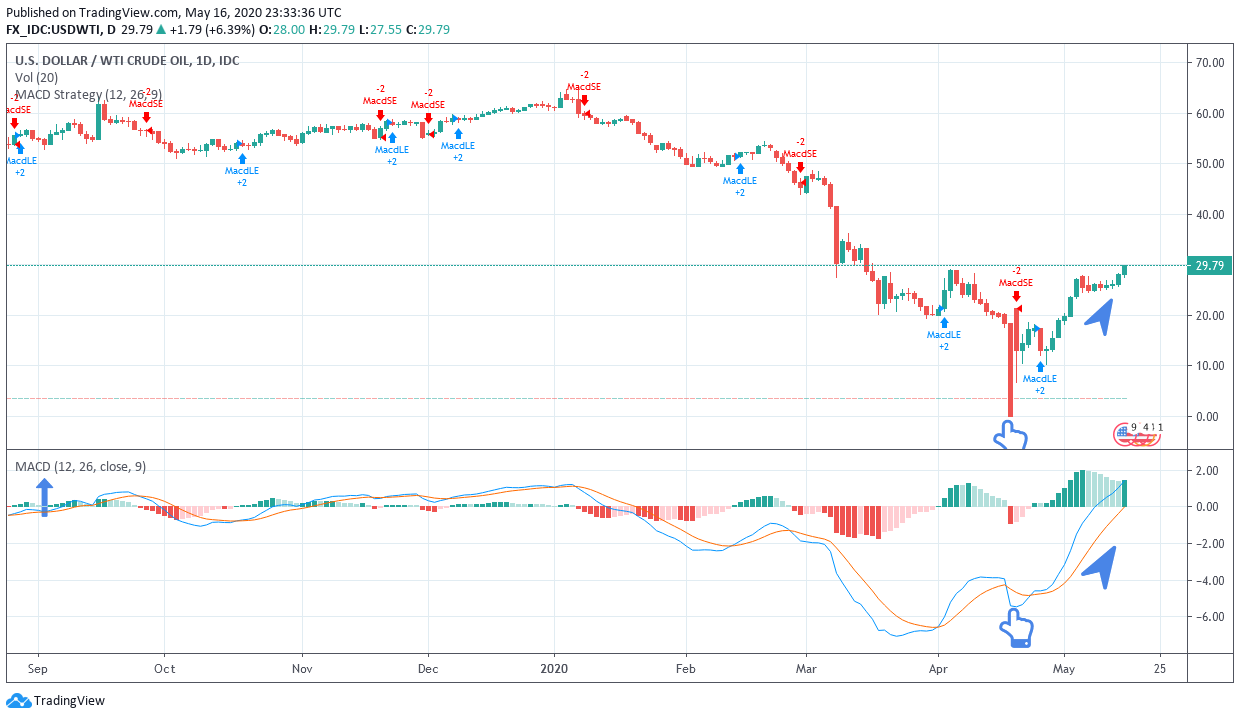

يقدم مؤشر الماكد تأكيد على مستقبل الاتجاه العام لزوج العملات، ويتحقق الاتجاه الصاعد إذا كان المتوسط البطىء الحالي أعلى من المتوسط المتحرك. وقد يكون مؤشر الماكد هو أفضل مؤشر يساعد متداولى الفوركس على معرفة المتوسطات المتحركة التي تشير إلى اتجاه جديد، سواء كان هابطًا أم صعوديًا. وحسب أرقام الماكد، هناك ثلاثة أرقام تستخدم لإعداده. يتم حساب MACD عن طريق طرح المتوسط المتحرك الأسي لـ 26 فترة (EMA) من 12 فترة EMA. الماكد =12-Period EMA − 26-Period EMA . والقيم 12 و 26 و 9 هي الإعدادات النموذجية المستخدمة مع الماكد، على الرغم من أنه يمكن استبدال القيم الأخرى اعتمادًا على أسلوب التداول وأهدافك.

أول واحد يشير إلى عدد الفترات الزمنية لحساب المتوسط المتحرك بشكل أسرع ويشير الثاني إلى عدد الفترات لحساب متوسط متحرك أبطأ ويوضح الثالث عدد الأشرطة المستخدمة لحساب الفرق بين المتوسطين المتحركين.

وعلى سبيل المثال، معطيات مؤشر الماكد الشائعة هي 12 و 26 و 9. وتستخدم معظم برامج الرسوم البيانية هذه المستويات وتوجد كأعدادات أفتراضية ويمثل ما يلي:

12 – أشرطة سابقة أسرع MA • 26 – 26 شريط سابق من MA أبطأ

9 – الفرق بين المتوسطين الأولين للاشرطة التسعة السابقين للتداول باستخدام MACD وفي الماكد لدينا متوسطين متحركين. أسرع MA و أبطأ MA.

ومؤشر الماكد ألاسرع MA عادة يكشف عن حركة السعر من الماكد ألابطأ MA. وعندما يكون هناك اتجاه جديد، فإن الخط السريع يتقاطع مع الخط البطىء. وعندما يحدث هذا، يبدأ الخط الأول في الاختلاف عن البطيء عند الإشارة إلى أنه قد تم تشكيل اتجاه جديد. وستلاحظ عندما يعبر المتوسطان المتحركان بعضهما البعض، يختفي الرسم البياني مؤقتًا. وهذا يدل على الفرق بين MA اثنين في هذه المرحلة وهو صفر. ومع بدء الاتجاه الهبوطي أو التصاعدي، يصبح الرسم البياني أكبر مما يدل على وجود اتجاه قوي.

وعلى الرغم من أن مؤشر الماكد مذبذب، إلا أنه لا يُستخدم عادةً لتحديد حالات التشبع بالبيع او التشبع بالشراء. لان خطوطه تتحرك فى الاتجاه بدون حدود.

يتأرجح خط MACD فوق وتحت خط الصفر، والذي يُعرف أيضًا بخط الوسط. وتشير عمليات الانتقال إلى أن EMA لمدة 12 يومًا قد تجاوز EMA لمدة 26 يومًا. والاتجاه بالطبع، يعتمد على اتجاه تقاطع المتوسط المتحرك. ويشير مؤشر الماكد الإيجابي إلى أن المتوسط المتحرك لـ 12 يومًا أعلى من المتوسط المتحرك لـ 26 يومًا.

وتزداد القيم الإيجابية مع اختلاف EMA الأقصر عن EMA الأطول. وهذا يعني أن الزخم الصعودي يتزايد. وتشير قيم MACD السلبية إلى أن EMA لمدة 12 يومًا أقل من EMA لمدة 26 يومًا. وتزداد القيم السلبية مع اختلاف EMA الأقصر أسفل EMA الأطول. وهذا يعني أن الزخم الهبوطي آخذ في الازدياد.

وبشكل عام عندما يعبر خط MACD من أسفل إلى أعلى خط الإشارة، يعتبر المؤشر صعوديًا. كلما كان خط الصفر أقوى، كلما كانت الإشارة أقوى. وعندما يعبر خط MACD من أعلى إلى أسفل خط الإشارة، يعتبر المؤشر هبوطيًا. وكلما زاد خط الصفر زادت قوة الإشارة.

مؤشر الماكد وأشارات الاتجاه:

تعد عمليات تقاطع خط الإشارة هي أكثر إشارات MACD شيوعًا. وخط الإشارة هو EMA لمدة 9 أيام لخط MACD. كمتوسط متحرك للمؤشر، فإنه يتتبع MACD ويجعل من السهل اكتشاف تحولات MACD. ويحدث تقاطع صعودي عندما يتحول مؤشر MACD ويتجاوز فوق خط الإشارة. ويحدث التقاطع الهبوطي عندما ينخفض مؤشر MACD ويعبر تحت خط الإشارة. يمكن أن تستمر عمليات الانتقال لعدة أيام أو بضعة أسابيع، اعتمادًا على قوة الحركة.

ومطلوب العناية الواجبة قبل الاعتماد على هذه الإشارات المشتركة. حيث ينبغي النظر بحذر إلى عمليات تقاطع خط الإشارة عند التحول الإيجابي أو السلبي. وعلى الرغم من أن مؤشر الماكد ليس له حدود عليا وسفلى، يمكن لرسامي الشارتات تقدير المستوى التاريخي من خلال تقييم بصري بسيط. حيث يتطلب الأمر تحركًا قويًا في الأمن الأساسي لدفع الزخم إلى أقصى الحدود. وعلى الرغم من أن هذا التحرك قد يستمر، فمن المرجح أن يتباطأ الزخم وهذا سيؤدي عادة إلى تقاطع خط الإشارة عند الأطراف. ويمكن أن يؤدي التقلب في الأمن الأساسي أيضًا إلى زيادة عدد عمليات الانتقال.

وتعد خطوط العبور المركزية إشارات MACD التالية الأكثر شيوعًا. حيث يحدث تقاطع خط الوسط الصاعد عندما يتحرك خط MACD فوق خط الصفر ليصبح إيجابيًا. ويحدث هذا عندما يتحرك EMA لمدة 12 يومًا للأمان الأساسي فوق EMA لمدة 26 يومًا. ويحدث تقاطع خط وسط هبوطي عندما يتحرك مؤشر الماكد أسفل خط الصفر ليصبح سالبًا. يحدث هذا عندما يتحرك EMA لمدة 12 يومًا أدنى EMA لمدة 26 يومًا.

ويمكن أن تستمر عمليات الانتقال لخط الوسط لبضعة أيام أو بضعة أشهر، اعتمادًا على قوة الاتجاه. وسيظل مؤشر الماكد إيجابيًا طالما أن هناك اتجاه صعودي مستمر. وسيظل مؤشر الماكد سلبيًا عندما يكون هناك اتجاه هبوطي مستمر.

الاختلافات

تتكون الاختلافات عندما يختلف MACD عن حركة السعر للأمن الأساسي. ويتكون الاختلاف الصعودي عندما يسجل الأمن انخفاضًا منخفضًا ويشكل مؤشر الماكد انخفاضًا أعلى. ويؤكد الانخفاض المنخفض في الأمن الاتجاه الهبوطي الحالي، لكن الانخفاض في MACD يظهر زخم هبوطي أقل. وعلى الرغم من الانخفاض، لا يزال الزخم الهبوطي يفوق الزخم الصعودي طالما أن مؤشر الماكد لا يزال في المنطقة السلبية. ويمكن أن يؤدي تباطؤ الزخم الهبوطي في بعض الأحيان إلى انعكاس الاتجاه أو ارتفاع كبير.

يتكون الاختلاف الهبوطي عندما يسجل الأمن ارتفاعًا أعلى ويشكل خط MACD ارتفاعًا أدنى. الارتفاع العالي في الأمان أمر طبيعي بالنسبة للاتجاه الصعودي، ولكن الارتفاع المنخفض في مؤشر الماكد يظهر زخمًا صعوديًا أقل. وعلى الرغم من أن الزخم الصعودي قد يكون أقل، إلا أن الزخم الصعودي لا يزال يفوق الزخم الهبوطي طالما أن مؤشر MACD إيجابي. ويمكن أن ينذر تراجع الزخم الصعودي أحيانًا بانعكاس الاتجاه أو انخفاض كبير.

ملحوظة هامة: يجب أن تؤخذ الاختلافات بحذر. الاختلافات الهبوطية شائعة في اتجاه صعودي قوي، بينما تحدث الاختلافات الصعودية غالبًا في اتجاه هبوطي قوي. وغالبًا ما تبدأ الاتجاهات الصعودية بتقدم قوي ينتج عنه ارتفاع في الزخم الصعودي (MACD). وعلى الرغم من استمرار الاتجاه الصعودي، إلا أنه يستمر بوتيرة أبطأ تتسبب في انخفاض مؤشر الماكد من أعلى مستوياته. وقد لا يكون الزخم الصعودي قويًا، لكنه سيستمر في تجاوز الزخم الهبوطي طالما أن خط MACD فوق الصفر. يحدث العكس في بداية اتجاه هبوطي قوي.

الخلاصة

مؤشر الماكد ذات خصوصية لأنه يجمع بين الزخم والاتجاه في مؤشر واحد. ويمكن تطبيق هذا المزيج الفريد من الاتجاه والزخم على الرسوم البيانية اليومية أو الأسبوعية أو الشهرية. والإعداد القياسي لـ MACD هو الفرق بين EMA 12 و 26 EMA. وقد يحاول رسامو الشارتات الذين يبحثون عن المزيد من الحساسية متوسطًا متحركًا قصير المدى قصير المدى ومتوسطًا متحركًا طويل المدى. (MACD . 5،35،5) أكثر حساسية من (12 MACD ،26،9) وقد يكون أكثر ملاءمة للرسوم البيانية الأسبوعية. وقد يفكر المحللون الذين يبحثون عن حساسية أقل في إطالة المتوسطات المتحركة. وسيظل مؤشر MACD الأقل حساسية حيث يتأرجح فوق / تحت مستوى الصفر، ولكن عمليات الانتقال لخط الوسط وتقاطعات خط الإشارة ستكون أقل تكرارًا.

مؤشر الماكد ليس جيدًا بشكل خاص لتحديد مستويات ذروة الشراء والبيع. على الرغم من أنه من الممكن تحديد المستويات التي تم الإفراط في شرائها أو ذروة البيع تاريخيًا، إلا أن MACD ليس لديه أي حدود عليا أو أدنى لربط حركته. وخلال التحركات الحادة، يمكن أن يستمر مؤشر الماكد في تجاوز حدوده التاريخية.

وأخيرًا، تذكر أن خط الماكد يتم حسابه باستخدام الفرق الفعلي بين متوسطين متحركين. وهذا يعني أن قيم MACD تعتمد على سعر الورقة المالية الأساسية. وقد تتراوح قيم MACD لأسهم 20 دولارًا من -1.5 إلى 1.5، بينما قد تتراوح قيم MACD لـ 100 دولار من -10 إلى +10. ولا يمكن مقارنة قيم MACD لمجموعة من الأوراق المالية بأسعار متفاوتة. وإذا كنت تريد مقارنة قراءات الزخم، فيجب عليك استخدام النسبة المئوية لمؤشر الأسعار (PPO)، بدلاً من MACD.

نصيحة قيمة لاستخدام المؤشرات الفنية

لاتعتمد على مؤشر الماكد او مؤشر واحد للتأكيد على قوة الاتجاه ومستوى الدخول فى الصفقة فلكل مؤشر فنى عيوب ومميزات. ولتفادى ذلك يمكن الاستعانة بتطبيق 5 مؤشرات فنية معا ومع اتحاد الاشارة لهم بالصعود او الهبوط سيكون التأكيد لقوة التوقع مناسبا لتحقيق ربح مضمون.

TradersUp.comتوصيات وتحليلات أسواق التداول عن كثب

TradersUp.comتوصيات وتحليلات أسواق التداول عن كثب

كتابة :

كتابة :